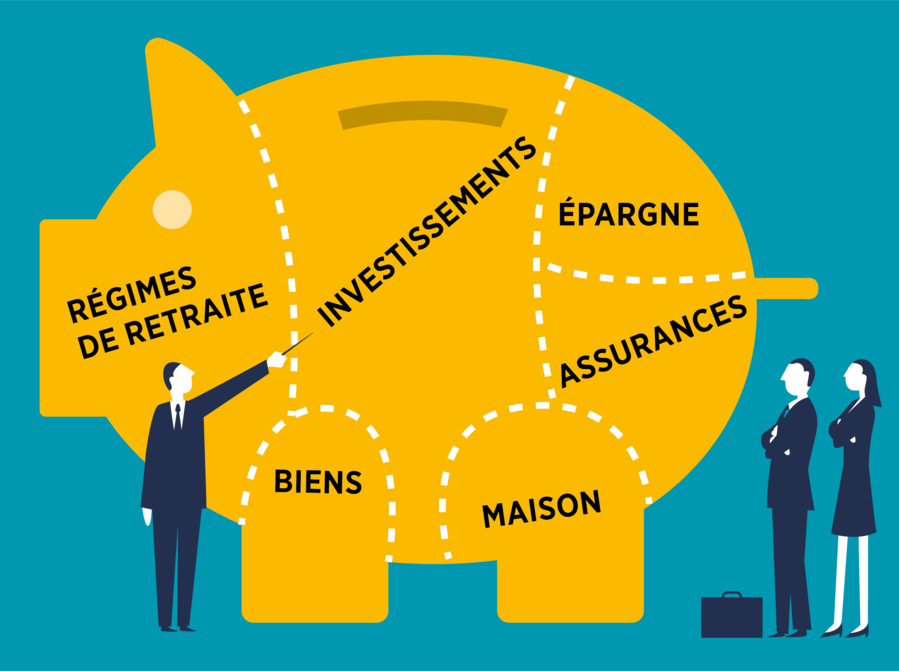

La gestion efficace du patrimoine est une préoccupation clé pour de nombreux contribuables. Au-delà de la simple réduction des charges fiscales, il est essentiel de comprendre comment les changements législatifs, notamment en France, influencent la stratégie patrimoniale à long terme.

Comprendre les impôts et leur Impact sur la gestion du patrimoine

Les Impôts sur les revenus et les actifs : Une Équation Complexe

La gestion du patrimoine implique de jongler avec divers types d’impôts, notamment les impôts sur les revenus et les stocks. Par exemple, les revenus générés par des investissements peuvent être soumis à l’impôt sur le revenu et aux prélèvements sociaux. Ces taxes varient en fonction des tranches d’imposition et peuvent s’avérer particulièrement élevées pour les contribuables ayant des revenus importants ou des sources de revenus diversifiées comme les loyers.

Cas Pratique : Optimisation Fiscale des Revenus Locatifs

Monsieur Dupont possède plusieurs biens immobiliers qu’il met en location. Pour optimiser sa fiscalité, il choisit la location meublée non professionnelle (LMNP) pour bénéficier d’un régime fiscal plus favorable. Grâce à cela, il peut déduire les amortissements et les charges de ses revenus locatifs, réduisant ainsi significativement son imposition.

L’Impact des impôts sur le capital

La gestion patrimoniale doit également prendre en compte les impôts sur le capital. Les droits de succession et l’impôt sur la fortune immobilière (IFI) sont des exemples pertinents. Ces taxes concernent les biens immobiliers et s’appliquent lorsque la valeur totale des actifs dépasse un certain seuil.

Stratégies d’Optimisation Fiscale : Vers une Gestion Patrimoniale Intelligente

Capitaliser sur les avantages fiscaux à long terme

Les enveloppes fiscales telles que l’assurance-vie ou le Plan Épargne en Actions (PEA) offrent des opportunités de capitalisation avantageuses. Ces véhicules d’investissement permettent de différer l’imposition et, dans certains cas, de bénéficier d’une exonération fiscale après une certaine période.

Défiscalisation et préparation de la retraite

Des dispositifs comme le Plan d’Épargne Retraite (PER) permettent aux contribuables de se préparer pour la retraite tout en profitant d’avantages fiscaux. De telles stratégies permettent de réduire l’impôt sur le revenu en déduisant les cotisations du PER du revenu imposable.

Utiliser les niches fiscales à bon escient

La maîtrise des niches fiscales, comme le plafonnement global des avantages fiscaux, est une stratégie clé. Elle permet de limiter le montant total des réductions d’impôt à un seuil spécifique, optimisant ainsi la charge fiscale globale.

Conclusion : Une vision holistique de la gestion de patrimoine

La gestion de patrimoine va bien au-delà de la simple réduction des impôts. Elle nécessite une approche globale qui tient compte des évolutions législatives et fiscales. Une planification judicieuse et une compréhension approfondie des différentes facettes fiscales sont essentielles pour optimiser le patrimoine à long terme. Là encore, se tourner vers des experts en gestion de patrimoine peut s’avérer inestimable pour naviguer dans ce domaine complexe et en constante évolution!